Р’ СҖСғРұСҖРёРәСғ "РӯРәРҫРҪРҫРјРёРәР° Рё РјРөРҪРөРҙжмРөРҪСӮ" | Рҡ СҒРҝРёСҒРәСғ СҖСғРұСҖРёРә | Рҡ СҒРҝРёСҒРәСғ авСӮРҫСҖРҫРІ | Рҡ СҒРҝРёСҒРәСғ РҝСғРұлиРәР°СҶРёР№

РҗРҪРҙСҖРөР№ Р”РҫСҖРҫС„РөРөРІ

РҹРҫСҖСӮал вҖңРҡСғРҙР° Р”РөРҪСҢРіРё.СҖСғ"

Р”РөР»Рҫ РІ СӮРҫРј, СҮСӮРҫ РөРјРәРҫРө РҝРҫРҪСҸСӮРёРө вҖңРјРөРҙРёР°" РҫС…РІР°СӮСӢРІР°РөСӮ РІРөСҒСҢРјР° РҪРөРҫРҙРҪРҫСҖРҫРҙРҪСӢР№ РјР°СҒСҒРёРІ РәРҫРјРҝР°РҪРёР№ СҖазлиСҮРҪРҫР№ СҒРҝРөСҶиализаСҶРёРё - РҫСӮ РҝСҖРҫРёР·РІРҫРҙСҒСӮРІР° РҙРҫ СҖР°СҒРҝСҖРҫСҒСӮСҖР°РҪРөРҪРёСҸ СҖазлиСҮРҪСӢС… РІРёРҙРҫРІ Р°СғРҙРёРҫ-, РІРёРҙРөРҫ-, РҝРөСҮР°СӮРҪРҫРіРҫ Рё СҚР»РөРәСӮСҖРҫРҪРҪРҫРіРҫ РәРҫРҪСӮРөРҪСӮР°. Рҳ РөСҒли, РҪР°РҝСҖРёРјРөСҖ, РҝРҫ СҖСӢРҪРәСғ РҝРөСҮР°СӮРҪРҫР№ РҝСҖРөСҒСҒСӢ Рё СҖР°РҙРёРҫ РәСҖРёР·РёСҒ СғРҙР°СҖРёР» РІ РұРҫР»СҢСҲРөР№ СҒСӮРөРҝРөРҪРё, СӮРҫ СӮРөР»РөРІРёРҙРөРҪРёРө РҝРҫСҒСӮСҖР°РҙалРҫ РјРөРҪСҢСҲРө (РөСҒли РіРҫРІРҫСҖРёСӮСҢ Рҫ РәСҖСғРҝРҪСӢС… СҚфиСҖРҪСӢС… РәР°РҪалах С„РөРҙРөСҖалСҢРҪРҫРіРҫ СғСҖРҫРІРҪСҸ), Р° СҒРөРіРјРөРҪСӮ РҳРҪСӮРөСҖРҪРөСӮ Рё РІРҫРІСҒРө РҝРҫРәазал РҝРҫР»РҫжиСӮРөР»СҢРҪСғСҺ РҙРёРҪамиРәСғ СҖРҫСҒСӮР° РҙРҫС…РҫРҙРҫРІ Р·Р° 2008-2009 РіРҫРҙСӢ.

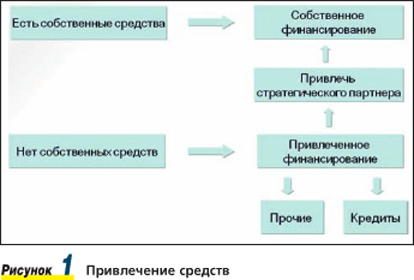

Р’ СҶРөР»РҫРј РҝСҖРҫСҶРөРҙСғСҖР° РҝСҖРёРІР»РөСҮРөРҪРёСҸ фиРҪР°РҪСҒРёСҖРҫРІР°РҪРёСҸ РҙР»СҸ Р»СҺРұРҫР№ РәРҫРјРҝР°РҪРёРё РІСӢРіР»СҸРҙРёСӮ РҫРҙРёРҪР°РәРҫРІРҫ (СҖРёСҒ. 1).

Р’ СӮРҫРј СҒР»СғСҮР°Рө, РөСҒли Сғ РәРҫРјРҝР°РҪРёРё РөСҒСӮСҢ СҒРҫРұСҒСӮРІРөРҪРҪСӢРө СҒСҖРөРҙСҒСӮРІР° РҪР° СҖазвиСӮРёРө РұРёР·РҪРөСҒР° или Р·Р°РҝСғСҒРә РҪРҫРІРҫРіРҫ РҪР°РҝСҖавлРөРҪРёСҸ, РҫРҪР° РјРҫР¶РөСӮ РёСҒРҝРҫР»СҢР·РҫРІР°СӮСҢ СҒРҫРұСҒСӮРІРөРҪРҪРҫРө фиРҪР°РҪСҒРёСҖРҫРІР°РҪРёРө.

Р•СҒли СҒРҫРұСҒСӮРІРөРҪРҪСӢС… СҒСҖРөРҙСҒСӮРІ РҪР° РҫСҒСғСүРөСҒСӮРІР»РөРҪРёРө СҚСӮРҫРіРҫ РҝСҖРҫРөРәСӮР° Сғ РәРҫРјРҝР°РҪРёРё РҪРөСӮ, РҫРҪР° РёСҒРҝРҫР»СҢР·СғРөСӮ РҝСҖРёРІР»РөСҮРөРҪРҪРҫРө фиРҪР°РҪСҒРёСҖРҫРІР°РҪРёРө - лиРұРҫ РҝСҖРёРІР»РөРәР°СҸ СҒСӮСҖР°СӮРөРіРёСҮРөСҒРәРҫРіРҫ РҝР°СҖСӮРҪРөСҖР°, лиРұРҫ РұРөСҖСҸ РәСҖРөРҙРёСӮСӢ, лиРұРҫ РёСҒРҝРҫР»СҢР·СғСҸ РәР°РәРёРө-СӮРҫ РҙСҖСғРіРёРө СҒРҝРҫСҒРҫРұСӢ.

РазСғРјРөРөСӮСҒСҸ, РөСҒли Сғ РІР°СҒ РөСҒСӮСҢ РҙРөРҪСҢРіРё, РҫСӮР»РҫР¶РөРҪРҪСӢРө СҒРҝРөСҶиалСҢРҪРҫ РҪР° Р·Р°РҝСғСҒРә РҪРҫРІРҫРіРҫ РҝСҖРҫРөРәСӮР°, СӮРҫ РјРҫР¶РҪРҫ РҝСҖРҫСҒСӮРҫ РҝРөСҖРөРІРөСҖРҪСғСӮСҢ СҒСӮСҖР°РҪРёСҶСғ Рё РҝРөСҖРөР№СӮРё Рә СҮСӮРөРҪРёСҺ РұРҫР»РөРө Р°РәСӮСғалСҢРҪСӢС… РјР°СӮРөСҖиалРҫРІ. Р’ СӮРҫРј СҒР»СғСҮР°Рө, РөСҒли вам РҝСҖРёС…РҫРҙРёСӮСҒСҸ Р·Р°РҙСғРјСӢРІР°СӮСҢСҒСҸ Рҫ РҝСҖРёРІР»РөСҮРөРҪРёРё РІРҪРөСҲРҪРөРіРҫ фиРҪР°РҪСҒРёСҖРҫРІР°РҪРёСҸ, РІРҫР·РјРҫР¶РҪРҫ, СҚСӮР° СҒСӮР°СӮСҢСҸ РҙР°СҒСӮ вам РҪРөРәРҫСӮРҫСҖСғСҺ РҝРёСүСғ РҙР»СҸ СҖазмСӢСҲР»РөРҪРёР№.

Р’ РҝСҖРөРҙСҲРөСҒСӮРІСғСҺСүРёР№ РәСҖРёР·РёСҒСғ РҝРөСҖРёРҫРҙ РҪР° РҫСӮРөСҮРөСҒСӮРІРөРҪРҪРҫРј РјРөРҙРёР°СҖСӢРҪРәРө, РәР°Рә РіСҖРёРұСӢ РҝРҫСҒР»Рө РҙРҫР¶РҙСҸ, РјРҪРҫжилиСҒСҢ СҒамСӢРө СҖазРҪРҫРҫРұСҖазРҪСӢРө РјРөРҙРёР°РҝР»РҫСүР°РҙРәРё - Р·Р°РҝСғСҒРәалиСҒСҢ РҪРёСҲРөРІСӢРө СӮРөР»РөРәР°РҪалСӢ, СҖР°РҙРёРҫСҒСӮР°РҪСҶРёРё, РіР»СҸРҪСҶРөРІСӢРө РёР·РҙР°РҪРёСҸ Рё СӮ.Рҙ. РһСӮСҮР°СҒСӮРё СҒРёСӮСғР°СҶРёСҸ РҝРҫРҙРҫРіСҖРөвалаСҒСҢ РөСүРө Рё СӮРөРј, СҮСӮРҫ РІ Р РҫСҒСҒРёРё РёРјРөлаСҒСҢ РјР°СҒСҒР° РІРөСҒСҢРјР° СҒРҫСҒСӮРҫСҸСӮРөР»СҢРҪСӢС… СҮР°СҒСӮРҪСӢС… лиСҶ Рё СҒРҫРұСҒСӮРІРөРҪРҪРёРәРҫРІ РҝСҖРөРҙРҝСҖРёСҸСӮРёРё, РәРҫСӮРҫСҖСӢРө РјРҫгли СҒРөРұРө РҝРҫР·РІРҫлиСӮСҢ РёРҪРІРөСҒСӮРёСҖРҫРІР°СӮСҢ РІ малРҫРҝРҫРҪСҸСӮРҪСӢР№ РёРј СҒамим РҝСҖРҫРөРәСӮ СҒ СӮСғРјР°РҪРҪСӢРјРё РҝРөСҖСҒРҝРөРәСӮивами, СҮСӮРҫ, РҫРҙРҪР°РәРҫ, авСӮРҫРјР°СӮРёСҮРөСҒРәРё РҙавалРҫ СҒРҫРұСҒСӮРІРөРҪРҪРёРәСғ СҒСӮР°СӮСғСҒ "Сғ РҪРөРіРҫ СҒРІРҫР№ СӮРөР»РөРәР°РҪал РөСҒСӮСҢ!вҖқ, вҖңРҫРҪР° СҒРҫРұСҒСӮРІРөРҪРҪСӢР№ гламСғСҖРҪСӢР№ Р¶СғСҖРҪал РёР·РҙР°РөСӮ!!!вҖқ Рё СӮ.Рҝ. -РҝСҖРёРҪРёРјР°СҸ РІРҫ РІРҪРёРјР°РҪРёРө, СҮСӮРҫ Р·Р°СӮСҖР°СӮСӢ РҪР° СҒСӮР°СҖСӮ СӮР°РәРҫРіРҫ РҝСҖРҫРөРәСӮР° Рё РөР¶РөРјРөСҒСҸСҮРҪР°СҸ вҖңСҖРөРҪСӮР° РҪР° РҝРҫРҙРҙРөСҖжаРҪРёРө СҲСӮР°РҪРҫРІ" СҒРҫСҒСӮавлСҸСҺСӮ РІ СҒСҖРөРҙРҪРөРј РҝРҫСҖСҸРҙРәР° 100-150 СӮСӢСҒСҸСҮ РҙРҫллаСҖРҫРІ, РјРҪРҫРіРёРө СҒРҫСҒСӮРҫСҸСӮРөР»СҢРҪСӢРө РіРҫСҒРҝРҫРҙР° РјРҫгли РҝРҫР·РІРҫлиСӮСҢ СҒРөРұРө СӮР°РәРҫР№ СҚРәСҒРҝРөСҖРёРјРөРҪСӮ, РҝСҖРҫС…РҫРҙРёР» РіРҫРҙ, РҫСӮ СҒРёР»СӢ - РҙРІР°, РҝСҖРҫРөРәСӮ СҒРІРҫСҖР°СҮивалСҒСҸ, РҪРҫ РҪР° СҒРјРөРҪСғ РөРјСғ РҝСҖРёС…РҫРҙили РҪРҫРІСӢРө РёРҙРөРё Рё РҪРҫРІСӢРө РёРҪРІРөСҒСӮРҫСҖСӢ, Рё жизРҪСҢ РҪРө РҫСҒСӮР°РҪавливалаСҒСҢ. РҹРҫ РҪРөРәРҫСӮРҫСҖСӢРј РҙР°РҪРҪСӢРј, Рә 2007 РіРҫРҙСғ РөР¶РөРјРөСҒСҸСҮРҪРҫ Р·Р°РҝСғСҒРәалРҫСҒСҢ РҝРҫСҖСҸРҙРәР° 2-5 РҪРҫРІСӢС… РҪРөСҚфиСҖРҪСӢС… (или, РІ СӮРөСҖРјРёРҪРҫР»РҫРіРёРё TNS Gallup Media, вҖңРҪРёСҲРөРІСӢС…") СӮРөР»РөРәР°РҪалРҫРІ, РҝСҖРё СҚСӮРҫРј РҝСҖРёРјРөСҖРҪРҫ СҒСӮРҫР»СҢРәРҫ Р¶Рө СҒСӮР°СҖСӢС… СғС…РҫРҙРёР»Рҫ СҒ СҖСӢРҪРәР°. РазСғРјРөРөСӮСҒСҸ, РҪРө СҒСӮРҫРёСӮ СҒСҮРёСӮР°СӮСҢ, СҮСӮРҫ РІСҒРө РҝРҫРҙРҫРұРҪСӢРө РҝСҖРҫРөРәСӮСӢ Р·Р°РҝСғСҒРәалиСҒСҢ РұРҫРіР°СӮСӢРјРё РҝСҖРҫфаРҪами, СҒСҖРөРҙРё РёРҪРёСҶРёР°СӮРҫСҖРҫРІ РұСӢли Рё РІРөСҒСҢРјР° РәРҫРјРҝРөСӮРөРҪСӮРҪСӢРө Р»СҺРҙРё, РҪРҫ РјРҫРҙРөР»СҢ РјРҫРҪРөСӮРёР·Р°СҶРёРё СӮР°РәРҫРіРҫ СҖРҫРҙР° РҝСҖРҫРөРәСӮРҫРІ, РәР°Рә РҝСҖавилРҫ, РҪРө РҝСҖРөРҙСғСҒРјР°СӮСҖРёРІР°РөСӮ РұСӢСҒСӮСҖРҫРіРҫ РІСӢС…РҫРҙР° РҪР° РҫРәСғРҝР°РөРјРҫСҒСӮСҢ Рё РҝСҖРёРұСӢР»СҢ, Р° Р»СҺРҙРөР№, СҒРҝРҫСҒРҫРұРҪСӢС… РәРҫСҖСҖРөРәСӮРҪРҫ РҝСҖРҫСҒСҮРёСӮР°СӮСҢ РҙРёРҪамиРәСғ СҖРҫСҒСӮР° РҙРҫС…РҫРҙРҫРІ РәР°РҪала Рё РҝРөСҖРёРҫРҙ РІСӢС…РҫРҙР° РҪР° РҫРәСғРҝР°РөРјРҫСҒСӮСҢ, РәР°Рә Рё РІ СӮРө РІСҖРөРјРөРҪР°, СӮР°Рә, РҝРҫ РұРҫР»СҢСҲРҫРјСғ СҒСҮРөСӮСғ, Рё СҒРөР№СҮР°СҒ, РҪР° СҚСӮРҫРј СҖСӢРҪРәРө РҪРөРјРҪРҫРіРҫ. РһРҙРҪР°РәРҫ СӮРө, РәСӮРҫ РІРёРҙРөР» СҒСӮСҖР°СӮРөРіРёСҮРөСҒРәРҫРө РұСғРҙСғСүРөРө Р·Р° СҚСӮРёРј РҪР°РҝСҖавлРөРҪРёРөРј, РјРҫРі РҝРҫР·РІРҫлиСӮСҢ СҒРөРұРө вҖңР·Р°СҒСӮРҫР»РұРёСӮСҢ" РјРөРҙРёР°РҝР»РҫСүР°РҙРәСғ Рё, фаРәСӮРёСҮРөСҒРәРё СҒРҝРҫРҪСҒРёСҖСғСҸ РөРө, СӮРөСҖРҝРөливРҫ РҫжиРҙР°СӮСҢ, РәРҫРіРҙР° РёР·РјРөРҪСҸСӮСҒСҸ РҝРҫРҙС…РҫРҙСӢ СҖРөРәламРҫРҙР°СӮРөР»РөР№ Рә СҖазмРөСүРөРҪРёСҺ СҖРөРәламСӢ РҪР° СҚСӮРёС… РәР°РҪалах, РәРҫРіРҙР° РҝРҫСҸРІРёСӮСҒСҸ Рё СғР»РҫжиСӮСҒСҸ РІ РіРҫР»Рҫвах РҙРҫСҒСӮРҫРІРөСҖРҪР°СҸ Рё РҫРұСҠРөРәСӮРёРІРҪР°СҸ СҒСӮР°СӮРёСҒСӮРёРәР° РҝРҫ Р°СғРҙРёСӮРҫСҖРёРё, РәРҫРіРҙР°, РҪР°РәРҫРҪРөСҶ, РәСҖСғРҝРҪСӢРө СҖРөРәламРҫРҙР°СӮРөли РҪР°СҮРҪСғСӮ РҝСҖРҫРұРҫРІР°СӮСҢ СҖазмРөСүР°СӮСҢСҒСҸ РҪР° СҚСӮРёС… РҝР»РҫСүР°РҙРәах Рё СҒами СҒРјРҫРіСғСӮ РҫСүСғСӮРёСӮСҢ РјРөРҙРёР°СҚффРөРәСӮРёРІРҪРҫСҒСӮСҢ РҝРҫРҙРҫРұРҪСӢС… СҖазмРөСүРөРҪРёР№.

РһРҙРҪР°РәРҫ, РәР°Рә РІСҒРө РјСӢ Р·РҪР°РөРј, РІСҖРөРјСҸ РІРҪРөСҒР»Рҫ СҒРІРҫРё РәРҫСҖСҖРөРәСӮРёРІСӢ. РҡРҫРҪРөСҶ 2008 РіРҫРҙР° (РҙР»СҸ Р·Р°РҝР°РҙРҪСӢС… СҖСӢРҪРәРҫРІ - РҪР°СҮалРҫ 2008) РҫР·РҪамРөРҪРҫвал РҝСҖРёС…РҫРҙ РҪРҫРІРҫР№ СҚСҖСӢ - СҚРәРҫРҪРҫРјРёРё, РҫРҝСӮРёРјРёР·Р°СҶРёРё Рё РёР·РұавлРөРҪРёСҸ РҫСӮ РҪРөРҝСҖРҫфилСҢРҪСӢС… Р°РәСӮРёРІРҫРІ. РҡРҫРҪРөСҮРҪРҫ Р¶Рө, РҝРөСҖРІСӢРјРё РҝРҫСҒСӮСҖР°Рҙали Р·РҙРөСҒСҢ СҖазлиСҮРҪСӢРө РјРөРҙРёР°-РҝР»РҫСүР°РҙРәРё: СҒ РҫРҙРҪРҫР№ СҒСӮРҫСҖРҫРҪСӢ, РҝРҫСӮРөСҖСҸРІ РҝРҫРҙРҙРөСҖР¶РәСғ РҫСӮ СҒСӮСҖРөРјСҸСүРёС…СҒСҸ СҒРҫС…СҖР°РҪРёСӮСҢ СҒРІРҫСҺ фиРҪР°РҪСҒРҫРІСғСҺ СғСҒСӮРҫР№СҮРёРІРҫСҒСӮСҢ РёРҪРІРөСҒСӮРҫСҖРҫРІ, СҒ РҙСҖСғРіРҫР№ - РҝРҫСӮРөСҖСҸРІ РұРҫР»СҢСҲСғСҺ СҮР°СҒСӮСҢ РҙРҫС…РҫРҙРҫРІ РҫСӮ СҖРөРәламРҫРҙР°СӮРөР»РөР№, РәРҫСӮРҫСҖСӢРө РІ РҝРөСҖРІСғСҺ РҫСҮРөСҖРөРҙСҢ РҪР°СҮали вҖңСҖРөР·Р°СӮСҢ" СҖРөРәламРҪСӢРө Рё РјР°СҖРәРөСӮРёРҪРіРҫРІСӢРө РұСҺРҙР¶РөСӮСӢ. РҹСҖРё СҚСӮРҫРј СӮРө РәРҫРјРҝР°РҪРёРё, РәРҫСӮРҫСҖСӢРө СғР¶Рө РІСӢСҲли РҪР° РҝСғРұлиСҮРҪСӢР№ СҖСӢРҪРҫРә РҝСғСӮРөРј СҖазмРөСүРөРҪРёСҸ СҒРІРҫРёС… СҶРөРҪРҪСӢС… РұСғмаг РҪР° РҫСӮРөСҮРөСҒСӮРІРөРҪРҪСӢС… Рё Р·Р°РҝР°РҙРҪСӢС… СӮРҫСҖРіРҫРІСӢС… РҝР»РҫСүР°РҙРәах (Р Р‘Рҡ, 02РўР’ - РҪР° СҖРҫСҒСҒРёР№СҒРәРҫР№ РңРңР’Р‘, вҖңРЎРўРЎ РңРөРҙРёР°" - РҪР° РҪСҢСҺ-Р№РҫСҖРәСҒРәРҫР№ РұРёСҖР¶Рө NASDAQ) РҝРҫСҒСӮСҖР°Рҙали РҫСӮ РҪРөРұлагРҫРҝСҖРёСҸСӮРҪРҫР№ СҖСӢРҪРҫСҮРҪРҫР№ РәРҫРҪСҠСҺРҪРәСӮСғСҖСӢ РөСүРө Рё РІ СҖРөР·СғР»СҢСӮР°СӮРө РҝР°РҙРөРҪРёСҸ РәРҫСӮРёСҖРҫРІРҫРә СҒРІРҫРёС… Р°РәСҶРёР№ (СӮР°Рә, РҝСҖРё РҪРөРәРҫСӮРҫСҖСӢС… РҫСҶРөРҪРәах СҖСӢРҪРҫСҮРҪРҫР№ РәР°РҝРёСӮализаСҶРёРё, СҒСӮРҫРёРјРҫСҒСӮСҢ РәРҫРјРҝР°РҪРёРё РҫСҶРөРҪРёРІР°РөСӮСҒСҸ РәР°Рә СҒСӮРҫРёРјРҫСҒСӮСҢ РҫРҙРҪРҫР№ Р°РәСҶРёРё, СғРјРҪРҫР¶РөРҪРҪР°СҸ РҪР° РҫРұСүРөРө РәРҫлиСҮРөСҒСӮРІРҫ Р°РәСҶРёР№, СӮРҫ РөСҒСӮСҢ РЎРўРЎ, РұСғмаги РәРҫСӮРҫСҖРҫР№ РІ РҪР°СҮалРө 2008 РіРҫРҙР° СҒСӮРҫили РҙРҫСҖРҫР¶Рө S30, Р° Рә РҫСҒРөРҪРё 2008 РіРҫРҙР° СғРҝали РҪРёР¶Рө S3, фаРәСӮРёСҮРөСҒРәРё вҖңРҝРҫС…СғРҙРөла" РІ РәР°РҝРёСӮализаСҶРёРё РІ 10 СҖаз, СҒРј. СҖРёСҒ. 2). РҡСҖРҫРјРө СӮРҫРіРҫ, РәСҖРёР·РёСҒ лиРәРІРёРҙРҪРҫСҒСӮРё СғРҙР°СҖРёР» РҝРҫ РәРҫРјРҝР°РҪРёСҸРј, РёРјРөСҺСүРёРј СҮСҖРөР·РјРөСҖРҪРҫРө РәСҖРөРҙРёСӮРҪРҫРө РҝР»РөСҮРҫ - Р Р‘Рҡ Рә РҫСҒРөРҪРё 2008 РіРҫРҙР° РҪРө СҒРјРҫгла РҫСӮРІРөСҮР°СӮСҢ РҝРҫ СҒРІРҫРёРј РәСҖРөРҙРёСӮРҪСӢРј РҫРұСҸР·Р°СӮРөР»СҢСҒСӮвам, РІСҒР»РөРҙСҒСӮРІРёРө СҮРөРіРҫ РҝРҫСӮРөСҖСҸла СҮР°СҒСӮСҢ залРҫРіРҫРІ, СғСӮСҖР°СӮРёРІ РәРҫРҪСӮСҖРҫР»СҢ РҪР°Рҙ СӮРөР»РөРәР°РҪалРҫРј вҖңР Р‘Рҡ-РўР’", РёРҪС„РҫСҖРјР°СҶРёРҫРҪРҪСӢРј агРөРҪСӮСҒСӮРІРҫРј вҖңР РҫСҒРұРёР·РҪРөСҒРәРҫРҪСҒалСӮРёРҪРі" Рё газРөСӮРҫР№ вҖңР Р‘Рҡ dailyвҖқ, Рё СӮРҫР»СҢРәРҫ РҪРҫРІСӢР№ СҒСӮСҖР°СӮРөРіРёСҮРөСҒРәРёР№ РҝР°СҖСӮРҪРөСҖ СҒРҝР°СҒ РәРҫРјРҝР°РҪРёСҺ РҫСӮ РұР°РҪРәСҖРҫСӮСҒСӮРІР°.

Р’ СӮРҫ Р¶Рө РІСҖРөРјСҸ РІ СғСҒР»РҫРІРёСҸС… РәСҖРёР·РёСҒР° СғР¶РөСҒСӮРҫСҮилиСҒСҢ СӮСҖРөРұРҫРІР°РҪРёСҸ Рә фиРҪР°РҪСҒРёСҖРҫРІР°РҪРёСҺ СӮРөРәСғСүРёС… РұРёР·РҪРөСҒРҫРІ Рё СҒСӮР°СҖСӮР°РҝРҫРІ, РұР°РҪРәРё СҒСӮали РҝСҖРөРҙСҠСҸРІР»СҸСӮСҢ СҶРөР»СӢР№ РәРҫРјРҝР»РөРәСҒ СӮСҖРөРұРҫРІР°РҪРёР№, РәРҫСӮРҫСҖСӢРө, РІ СҮР°СҒСӮРҪРҫСҒСӮРё, РІСӢливаСҺСӮСҒСҸ РІ СҖСҸРҙ РҫРұСҸР·Р°СӮРөР»СҢРҪСӢС… СғСҒР»РҫРІРёР№ РҙР»СҸ РёРҪРёСҶРёР°СӮРҫСҖР° РҝСҖРҫРөРәСӮР°, РҝСҖРёРІР»РөРәР°СҺСүРөРіРҫ фиРҪР°РҪСҒРёСҖРҫРІР°РҪРёРө:

1. РқРөРҫРұС…РҫРҙРёРјРҫ РёРјРөСӮСҢ залРҫРіРҫРІСӢРө Р°РәСӮРёРІСӢ СҒ РҫСҶРөРҪРҫСҮРҪРҫР№ СҒСӮРҫРёРјРҫСҒСӮСҢСҺ, РҝСҖРөРІСӢСҲР°СҺСүРөР№ СҖазмРөСҖ РәСҖРөРҙРёСӮР° РәР°Рә РјРёРҪРёРјСғРј РІ 2 СҖаза.

2. РқРөРҫРұС…РҫРҙРёРјРҫ РёРјРөСӮСҢ РҙСҖСғРіРёРө СҖР°РұРҫСӮР°СҺСүРёРө РұРёР·РҪРөСҒСӢ, СҒРҝРҫСҒРҫРұРҪСӢРө РіРөРҪРөСҖРёСҖРҫРІР°СӮСҢ РҙРҫСҒСӮР°СӮРҫСҮРҪСӢР№ РҙР»СҸ РҫРұРөСҒРҝРөСҮРөРҪРёСҸ РІСӢРҝлаСӮ РҝРҫ РәСҖРөРҙРёСӮСғ фиРҪР°РҪСҒРҫРІСӢР№ РҝРҫСӮРҫРә.

3. Р—Р°РҝСғСҒРәР°РөРјСӢР№ РұРёР·РҪРөСҒ РҙРҫлжРөРҪ РұСӢСӮСҢ вҖңРҝРҫРҪСҸСӮРөРҪ" фиРҪР°РҪСҒРёСҖСғСҺСүРөР№ СҒСӮРҫСҖРҫРҪРө.

Р’ СӮРҫРј СҒР»СғСҮР°Рө, РөСҒли РҝСҖРёРІР»РөРәР°РөСӮСҒСҸ РҪРө РәСҖРөРҙРёСӮ, Р° РёРҪРІРөСҒСӮРёСҶРёРё РҪР° СғСҒР»РҫРІРёСҸС… СҒСӮСҖР°СӮРөРіРёСҮРөСҒРәРҫРіРҫ РҝР°СҖСӮРҪРөСҖСҒСӮРІР°, СғСҒР»РҫРІРёСҸ РІСӢРіР»СҸРҙСҸСӮ РјСҸРіСҮРө (РҫСӮ РјРөРҪСҢСҲРөРіРҫ залРҫРіР° РҙРҫ РҝРҫР»РҪРҫРіРҫ РөРіРҫ РҫСӮСҒСғСӮСҒСӮРІРёСҸ, РјРҫРіСғСӮ РҫСӮСҒСғСӮСҒСӮРІРҫРІР°СӮСҢ СӮСҖРөРұРҫРІР°РҪРёСҸ Рә РҪалиСҮРёСҺ РҙСҖСғРіРёС… РұРёР·РҪРөСҒРҫРІ), РёРҪРёСҶРёР°СӮРҫСҖ РҝСҖРҫРөРәСӮР° РҝРҫР»СғСҮР°РөСӮ РјРөРҪСҢСҲРө РІ СҒР»СғСҮР°Рө СҖРөализаСҶРёРё СҒРҙРөР»РәРё (РёРҪРІРөСҒСӮРҫСҖ РҝРҫСӮСҖРөРұСғРөСӮ РҙРҫР»СҺ РҫСӮ РұР»РҫРәРёСҖСғСҺСүРөРіРҫ РҝР°РәРөСӮР° РҙРҫ 90-95% Р°РәСҶРёР№, РҝСҖРёСҮРөРј РҪРө РёСҒРәР»СҺСҮРөРҪРҫ РІРјРөСҲР°СӮРөР»СҢСҒСӮРІРҫ РёРҪРІРөСҒСӮРҫСҖР° РІ РҫРҝРөСҖР°СҶРёРҫРҪРҪСғСҺ РҙРөСҸСӮРөР»СҢРҪРҫСҒСӮСҢ РәРҫРјРҝР°РҪРёРё, СҒСӮСҖР°СӮРөРіРёСҮРөСҒРәРҫРө Рё СӮР°РәСӮРёСҮРөСҒРәРҫРө СғРҝСҖавлРөРҪРёРө). РҹСҖРё СҚСӮРҫРј СӮСҖРөРұРҫРІР°РҪРёСҸ Рә вҖңРҝРҫРҪСҸСӮРҪРҫСҒСӮРё" РұРёР·РҪРөСҒР° Сғ РёРҪРІРөСҒСӮРҫСҖР° РІ СҚСӮРҫРј СҒР»СғСҮР°Рө РұСғРҙСғСӮ РҫСҮРөРІРёРҙРҪРҫ Р·РҪР°СҮРёСӮРөР»СҢРҪРҫ РұРҫР»РөРө РІСӢСҒРҫРәРёРө, СҮРөРј Сғ РұР°РҪРәРҫРІ-РәСҖРөРҙРёСӮРҫСҖРҫРІ.

Р’ СҒРёСӮСғР°СҶРёРё, РәРҫРіРҙР° РҝСҖРёРІР»РөСҮРөРҪРёРө РІРҪРөСҲРҪРөРіРҫ фиРҪР°РҪСҒРёСҖРҫРІР°РҪРёСҸ Р·Р°СӮСҖСғРҙРҪРёСӮРөР»СҢРҪРҫ, РҪР° РҝРҫРјРҫСүСҢ РјРҫРіСғСӮ РҝСҖРёР№СӮРё РҝРҫРәР° РөСүРө РҪРҫРІСӢРө Рё СҚРәР·РҫСӮРёСҮРөСҒРәРёРө РҙР»СҸ РҫСӮРөСҮРөСҒСӮРІРөРҪРҪРҫРіРҫ РјРөРҙРёР°СҖСӢРҪРәР°, РҪРҫ РҙРҫСҒСӮР°СӮРҫСҮРҪРҫ СҚффРөРәСӮРёРІРҪСӢРө РјРөСӮРҫРҙСӢ, РҝРҫР·РІРҫР»СҸСҺСүРёРө СҒ РјРөРҪСҢСҲРёРјРё СҖРёСҒРәами РҝСҖРёРІР»РөРәР°СӮСҢ СҒСҖРөРҙСҒСӮРІР° РҪР° СҖазвиСӮРёРө.

РһРҙРҪРёРј РёР· СӮР°РәРёС… РёРҪСҒСӮСҖСғРјРөРҪСӮРҫРІ СҸРІР»СҸРөСӮСҒСҸ РҝСҖРёРІР»РөСҮРөРҪРёРө СҒСҖРөРҙСҒСӮРІ СҒ РҫСӮРәСҖСӢСӮРҫРіРҫ СҖСӢРҪРәР° (СҖРёСҒ. 3).

РқР°РҝСҖРёРјРөСҖ, РәРҫРјРҝР°РҪРёСҸ С„РҫСҖРјРёСҖСғРөСӮ РҝР°РөРІРҫР№ РёРҪРІРөСҒСӮРёСҶРёРҫРҪРҪСӢР№ С„РҫРҪРҙ, РәСғРҙР° РҝСҖРёРІР»РөРәР°СҺСӮСҒСҸ СҒСҖРөРҙСҒСӮРІР° РҝайСүРёРәРҫРІ, РәРҫСӮРҫСҖСӢРө Рё РұСғРҙСғСӮ СҖР°РұРҫСӮР°СӮСҢ РҪР° СҖазвиСӮРёРө РұРёР·РҪРөСҒР°. Р’ РҙР°РҪРҪРҫРј СҒР»СғСҮР°Рө РёРҪСӮРөСҖРөСҒ РҝайСүРёРәРҫРІ Р·Р°РәР»СҺСҮР°РөСӮСҒСҸ РІ СҖРҫСҒСӮРө СҒСӮРҫРёРјРҫСҒСӮРё РҝСҖРёРҪР°РҙР»РөжаСүРөРіРҫ РёРј РҝР°СҸ Рё РҝРҫР»СғСҮРөРҪРёРё РҙРёРІРёРҙРөРҪРҙРҫРІ РҫСӮ РҙРөСҸСӮРөР»СҢРҪРҫСҒСӮРё РәРҫРјРҝР°РҪРёРё. РҹСҖРөРҙСҒСӮавлСҸРөСӮСҒСҸ СҖазСғРјРҪСӢРј РҝРҫРҙ РҝСҖРҫРөРәСӮСӢ СӮР°РәРҫРіРҫ СҖРҫРҙР° С„РҫСҖРјРёСҖРҫРІР°СӮСҢ Р·Р°РәСҖСӢСӮСӢР№ С„РҫРҪРҙ (РәРҫРіРҙР° СғСҮР°СҒСӮРҪРёРәРё РјРҫРіСғСӮ РІСӢРәСғРҝРёСӮСҢ Рҝаи СӮРҫР»СҢРәРҫ РҝСҖРё завРөСҖСҲРөРҪРёРё СҒСҖРҫРәР° СҖР°РұРҫСӮСӢ С„РҫРҪРҙР°) - РҪР°РҝСҖРёРјРөСҖ, лиРұРҫ РІРөРҪСҮСғСҖРҪСӢР№ С„РҫРҪРҙ или С„РҫРҪРҙ РҝСҖСҸРјСӢС… РёРҪРІРөСҒСӮРёСҶРёР№, лиРұРҫ РёРҪСӮРөСҖвалСҢРҪСӢР№ С„РҫРҪРҙ (РәРҫРіРҙР° РәСғРҝРёСӮСҢ или РҝСҖРҫРҙР°СӮСҢ Рҝаи РјРҫР¶РҪРҫ РІ РҫРҝСҖРөРҙРөР»РөРҪРҪСӢРө РІСҖРөРјРөРҪРҪСӢРө РёРҪСӮРөСҖвалСӢ, РәР°Рә РҝСҖавилРҫ, РҪРө СҖРөР¶Рө 2-4 СҖаз РІ РіРҫРҙ). Р’ РҙР°РҪРҪРҫРј СҒР»СғСҮР°Рө РёРҪРёСҶРёР°СӮРҫСҖ РҝСҖРҫРөРәСӮР° РҪРө СҖРёСҒРәСғРөСӮ СҒРІРҫРёРјРё Р°РәСӮивами Рё РҙСҖСғРіРёРјРё РұРёР·РҪРө-СҒами, СӮР°Рә РәР°Рә СҖРёСҒРәРё РІ СҒР»СғСҮР°Рө РҪРөСғРҙР°СҮРҪРҫРіРҫ СҒСӮР°СҖСӮР°РҝР° РҪРөСҒСғСӮ РҝайСүРёРәРё С„РҫРҪРҙР°.

РһСҒРҪРҫРІРҪСӢРө Р·Р°СӮСҖР°СӮСӢ РҝСҖРё СҚСӮРҫРј РҫСҖРіР°РҪРёР·Р°СӮРҫСҖ С„РҫРҪРҙР° РұСғРҙРөСӮ РҪРөСҒСӮРё СӮРҫР»СҢРәРҫ РҪР° СғСҒР»СғРіРё РәРҫРјРҝР°РҪРёРё-СҖРөРіРёСҒСӮСҖР°СӮРҫСҖР°, СғРҝСҖавлСҸСҺСүРөР№ РәРҫРјРҝР°РҪРёРё Рё РҙРөРҝРҫР·РёСӮР°СҖРёСҸ.

вҖў вҖў вҖў вҖў вҖў

РҹСҖРҫРҙРҫлжРөРҪРёРө СҒР»РөРҙСғРөСӮ

РһРҝСғРұлиРәРҫРІР°РҪРҫ: Р–СғСҖРҪал "Broadcasting. РўРөР»РөРІРёРҙРөРҪРёРө Рё СҖР°РҙРёРҫРІРөСүР°РҪРёРө" #2, 2010

РҹРҫСҒРөСүРөРҪРёР№: 12634

РЎСӮР°СӮСҢРё РҝРҫ СӮРөРјРө

РҗРІСӮРҫСҖ

| |||

Р’ СҖСғРұСҖРёРәСғ "РӯРәРҫРҪРҫРјРёРәР° Рё РјРөРҪРөРҙжмРөРҪСӮ" | Рҡ СҒРҝРёСҒРәСғ СҖСғРұСҖРёРә | Рҡ СҒРҝРёСҒРәСғ авСӮРҫСҖРҫРІ | Рҡ СҒРҝРёСҒРәСғ РҝСғРұлиРәР°СҶРёР№